Een bedrijfsovername kan op verschillende manieren worden gerealiseerd. De meest voorkomende manieren zijn een aandelentransactie, activa-passivatransactie en juridische fusie. De wijze waarop een bedrijfsovername plaatsvindt, bepaalt welke stappen moeten worden genomen in het overnameproces.

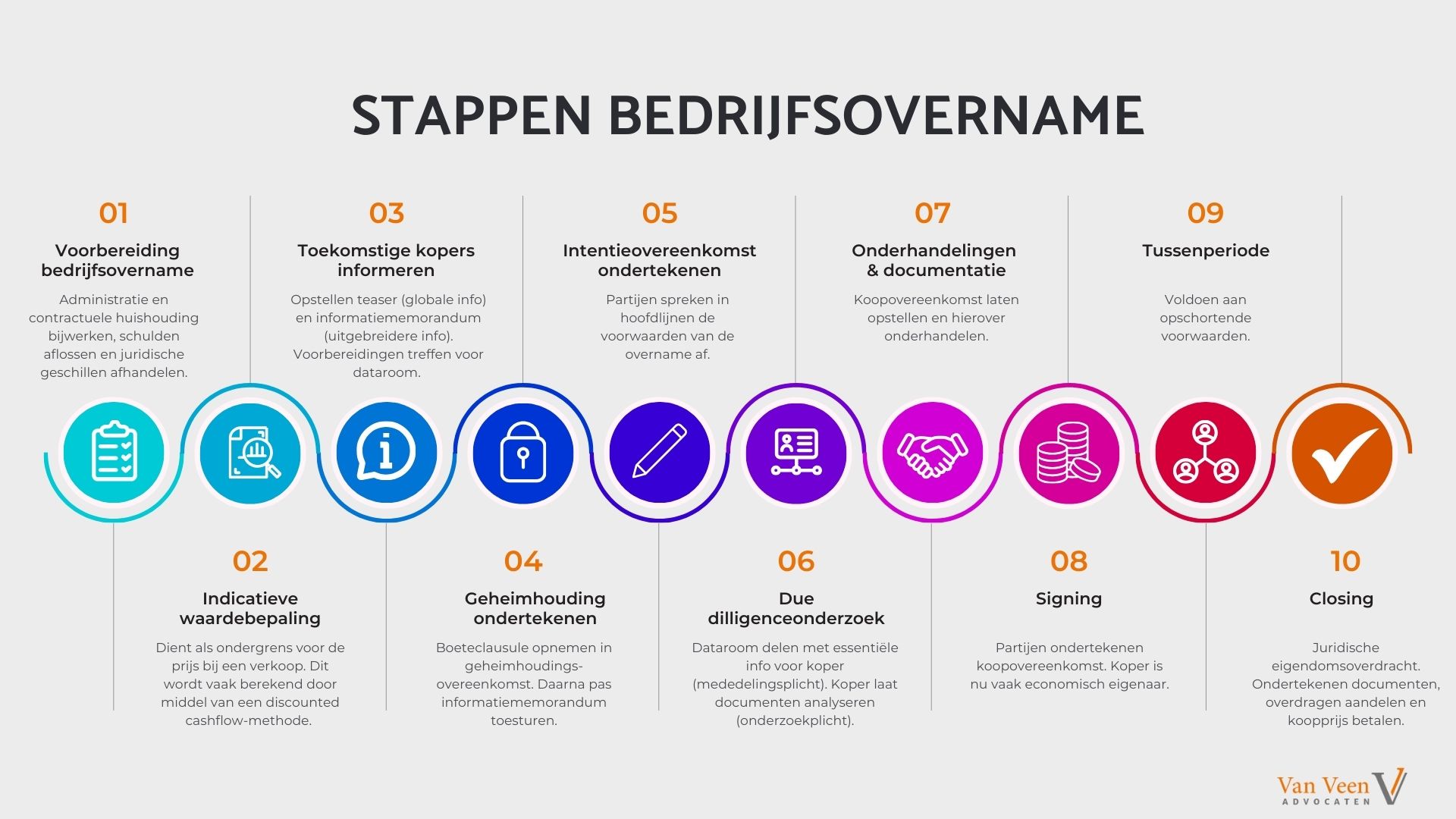

In deze blog beschrijf ik in chronologische volgorde de tien fases van een aandelentransactie.

Klik hier om het stappenplan te downloaden.

1. Voorbereiding bedrijfsovername

Een overnameproces begint met de voorbereidingsfase. De verkoper bereidt de doelvennootschap (de vennootschap die wordt gekocht of verkocht) voor op een bedrijfsovername door de administratie en contractuele huishouding bij te werken, schulden af te lossen en eventuele juridische geschillen af te handelen. Dit zorgt ervoor dat de doelvennootschap aantrekkelijker wordt voor potentiële kopers.

2. Indicatieve waardebepaling van de aandelen

Vervolgens zal de verkoper een indicatieve waardebepaling (laten) uitvoeren van de aandelen in de doelvennootschap. Deze waardebepaling vindt veelal plaats middels een zogeheten discounted cash-flow. Bij een discounted cash flow-methode wordt de waarde berekend door te kijken naar toekomstige kasstromen die met de doelvennootschap kunnen worden verdiend. Vervolgens worden de inkomende kasstromen verrekend met de uitgaand kasstromen. Het resultaat van deze berekening heet de vrije cashflow. De vrije cashflow wordt vervolgens contant gemaakt met behulp van de Weighted Average Cost of Capital. De waarde die hieruit volgt is de (minimum)waarde van de doelvennootschap. Het verkopen van de doelvennootschap heeft voor de verkoper alleen zin als er een koopprijs boven deze waarde kan worden ontvangen. De indicatieve waardebepaling dient daarom voornamelijk als ondergrens voor de prijs bij een verkoop.

3. Teaser, informatiememorandum en dataroom

Om toekomstige kopers te informeren wordt een teaser en een informatiememorandum opgesteld en een dataroom opgezet. In een teaser staat globale informatie over de doelvennootschap. Dit is meestal net genoeg om een potentiële koper te interesseren voor het informatiememorandum. Het informatiememorandum wordt na stap 4 (geheimhouding) verstrekt en bevat uitgebreide informatie over de doelvennootschap, zoals historisch gerealiseerde resultaten, verwachte toekomstige resultaten, belangrijkste stakeholders (leveranciers, werknemers en klanten) en algemene informatie over het bestuur en management van de doelvennootschap. Tot slot zal de verkoper alvast voorbereidingen moeten treffen om een dataroom op te zetten. Een potentiële koper zal immers een due diligence-onderzoek (stap 6) willen uitvoeren om de juistheid van de gepresenteerde cijfers en informatie te controleren.

4. Geheimhouding

Zodra de verkoper één of meer potentiële koper(s) heeft gevonden, zullen partijen een geheimhoudingsovereenkomst ondertekenen. Pas na ondertekening van de geheimhoudingsovereenkomst zal de verkoper aan koper het informatiememorandum toesturen. Op deze manier beperkt de verkoper het risico dat de versterkte (bedrijfsgevoelige) informatie openbaar wordt gemaakt. Vanuit het perspectief van de verkoper verdient het aanbeveling een boeteclausule op te nemen in de geheimhoudingsovereenkomst die bij overtreding meteen wordt verbeurd door koper.

5. Intentieovereenkomst

Wanneer de koper een (beperkt) onderzoek heeft kunnen doen naar de essentialia van de doelvennootschap en sprake is van wederzijdse interesse, zullen partijen een intentieovereenkomst ondertekenen. In de intentieovereenkomst, ook wel letter of intent genoemd, spreken partijen in hoofdlijnen de voorwaarden af waaronder zij bereid zijn de overname te realiseren, zoals:

- de contouren van een overname;

- de indicatieve koopprijs;

- de financiering van de koopprijs;

- de te verstrekken garanties en vrijwaringen;

- de tijdslijn voor de overname;

- de bedrijfsvoering tijdens het overnameproces;

- de wijze waarop het due diligenceonderzoek zal worden uitgevoerd;

- de voorwaarden die moeten worden vervuld om de overname af te ronden;

- (aanvullende) geheimhouding;

- de voorwaarden waaronder partijen de verdere bespreking kunnen opschorten of staken;

- exclusiviteit.

6. Due dilligenceonderzoek (boekenonderzoek)

Na ondertekening van de intentieovereenkomst kan worden gestart met het due diligenceonderzoek. Dit onderzoek heeft als primaire doel het verminderen van de risico's voor de koper bij de overname. In dat kader is relevant dat op de verkoper een mededelingsplicht rust ten aanzien van feiten en omstandigheden die relevant kunnen zijn voor de koper voor het aangaan van de koopovereenkomst. Om daaraan uitvoering te geven, richt de verkoper een virtuele dataroom in waarin alle essentiële informatie over de doelvennootschap te vinden is. Op de koper rust daarentegen een onderzoeksplicht. De koper geeft hieraan uitvoering door de documenten in de dataroom te laten analyseren door advocaten, accountants en/of fiscalisten. De adviseurs vermelden hun bevindingen in een due diligencerapport. De uitkomst van dit onderzoek vormt voor de koper de basis voor het bepalen van de uiteindelijke koopprijs en voor de te bedingen garanties en vrijwaringen. Als de uitkomst van dit rapport bevredigend is voor de koper, volgt de volgende fase: onderhandelingen en het opstellen van de juridische documenten.

7. Onderhandelingen en juridische documentatie

Als de koper na het due diligenceonderzoek nog steeds geïnteresseerd is in aankoop van de doelvennootschap, zal de koper een concept koopovereenkomst – ook wel share purchase agreement genoemd – (laten) opstellen. In deze overeenkomst maken partijen onder andere afspraken over de koop van de doelvennootschap, de (financiering van de) koopprijs, vrijwaringen, garanties, aansprakelijkheden en opschortende voorwaarden. De verkoper beoordeelt vervolgens de koopovereenkomst en zal daarover in onderhandeling treden met de koper. Naast de koopovereenkomst kan het zijn dat aanvullende juridische documenten zijn vereist, zoals aandeelhouders- of bestuursbesluiten, geldleningsovereenkomsten of andere overeenkomsten.

8. Ondertekening koopovereenkomst (signing)

Wanneer partijen overeenstemming hebben bereikt omtrent de voorwaarden van de transactie, tekenen de koper en verkoper de koopovereenkomst (ook wel signing genoemd). In de koopovereenkomst kunnen partijen afspreken dat vanaf moment van ondertekening de koper economisch eigenaar wordt van de doelvennootschap.

9. Periode tussen signing en closing

Tussen het moment van ondertekening van de koopovereenkomst en van juridische eigendomsoverdracht (ook wel closing genoemd), heeft de koper de tijd om ervoor te zorgen dat de opschortende voorwaarden die hij heeft bedongen in vervulling treden. Dit betekent dat de overeenkomst pas tot stand komt als aan die opschortende voorwaarden is voldaan. Zo kan de koper een opschortende voorwaarde hebben bedongen voor het verkrijgen van de benodigde mededingingsrechtelijke en/of vennootschapsrechtelijke goedkeuringen. Ook zal de koper veelal een opschortende voorwaarde hebben bedongen voor het verkrijgen van financiering.

10. Juridische overdracht van de doelvennootschap (closing)

Zodra de koper de opschortende voorwaarden heeft vervuld, kan de juridische eigendomsoverdracht plaatsvinden. Tijdens closing worden alle documenten ondertekend, worden de aandelen van de doelvennootschap overgedragen aan de koper en wordt de koopprijs betaald aan de verkoper. Als partijen een earn-out zijn overeengekomen, ligt dit anders. Bij een earn-out wordt de koopsom namelijk in delen voldaan, afhankelijk van het behaalde bedrijfsresultaat in de toekomst.

Hulp nodig?

Zoals uit bovenstaande beschrijving blijkt, is een bedrijfsovername over het algemeen een complexe en tijdrovende aangelegenheid. Afhankelijk van de toestand van de doelvennootschap, de wensen van partijen en de benodigde financiering kan het overnametraject maanden tot jaren duren. Het is daarom begrijpelijk dat een overnametraject de nodige vragen oplevert.

Bent u van plan op korte termijn uw onderneming te verkopen of bent u voornemens een bedrijf over te nemen? Neem dan vrijblijvend contact met mij of één van de andere advocaten uit onze sectie ondernemingsrecht op.